Buongiorno e ben ritrovati.

Nel numero scorso abbiamo parlato di Islam in antitesi al capitalismo: purtroppo i fatti della settimana appena trascorsa ci hanno dato ancora una volta ragione visto che circa 200 civili (oltre a 13 Marines che li stavano portando in salvo), sono morti per tentare di scappare dall’inferno che li avrebbe costretti a vivere il resto della propria esistenza come nel Medio Evo dopo aver assaporato un briciolo di modernità derivante dall’intervento NATO a seguito degli attentati di New York dell’11 Settembre 2001. +++ R.I.P. +++

…Ma torniamo a noi: quando parlo di intelligenza finanziaria con le persone ho notato che spesso e volentieri storcono il naso nel preciso istante in cui gli si dice che, come ho già scritto più volte, negli Stati Uniti, il famosissimo Mr. Money Moustache dichiari che per vivere di rendita, (quindi senza esser più costretti ad andare a lavorare per vivere, a qualunque età) possa essere sufficiente un patrimonio di 25 volte il proprio tenore di vita.

Infatti, dopo averci pensato un po’ su, la domanda che generalmente ne scaturisce è:

“Ma solo? Quindi se vivo con poco non ho bisogno di molti soldi?”.

La risposta da parte mia è sempre la stessa:

“Esattamente! Se oggi per vivere spendi supponiamo 1.000 Euro al mese, ti saranno sufficienti (1000x12x25)= 300.000 Euro investiti al 4% netto annuo… Se vorrai vivere con 2.000 Euro al mese avrai bisogno del doppio, con 3.000 del triplo… E così via.

Ne approfitto per portare alla vostra attenzione il fatto che se ancora non vi fosse chiara la differenza fra investire a tassi ridicoli anzichè “cercare di spremere più succo possibile dal frutto dei vostri risparmi” vi basterà d’ora in poi ricordarvi della “Regola del 72”.

Questa formula semplificata, è comunemente utilizzata dagli operatori del settore finanziario per stimare il numero di anni necessari per raddoppiare il denaro investito ad un determinato tasso di rendimento annuo. Nonostante la semplicità di calcolo, la regola fornisce in ogni caso un risultato decisamente accurato.

Facciamo qualche esempio per vedere come funziona: se volessi sapere in quanto tempo posso raddoppiare un qualsivoglia capitale al tasso d’interesse annuale ad esempio del 4%, dovrò effettuare questo banalissimo calcolo: 72/4 = 18 (anni).

Certo, tutti possono facilmente immaginare che che maggiore è il tasso e minori saranno gli anni necessari allo scopo, ad esempio se anzichè al 4% voglio calcolare quanto tempo ci metto investendo al 3% mi basterà fare 72/3 = 24 (anni).

Al 2% mi basterà fare 72/2 = 36 (anni).

All’1% invece? 72/1 = 72 (anni).

E allo 0,5%? 72/0,5 = 144 (anni).

Adesso capite perchè proprio qui, nell’era dei “Tassi a Zero”, caschi l’asino?

Capite perchè quando parlo con le persone proprio da qui comincino gli alibi?

Queste sono le risposte più comuni:

“Eh, ma io non so come fare per investire i miei risparmi al 4% netto annuo senza rischi”,

piuttosto che:

“I miei risparmi in questo momento non so neppure a che tasso siano investiti, ma sono quasi convinto che non arrivino neppure alla metà del 4% netto, però sono sicuri”,

oppure:

“La mia banca / il mio promotore / il mio consulente/ il mio commercialista non mi hanno mai detto a quale tasso è investito il mio capitale e, di conseguenza io non so quanto sto guadagnando!”…

Pensate che scherzi? Fidatevi, sono le considerazioni più comuni in questo frangente: leggete QUI e rendetevi conto con i vosti occhi di quel che succede ogni giorno in Italia.

Non so se ci avete fatto caso, ma tutti i media finanziari mainstream non parlano mai volentieri dei rendimenti di quanto “velatamente” pubblicizzato nei loro articoli, come peraltro nei loro servizi e tantomeno nei loro redazionali.

Prestate la massima attenzione: ogni anno l’industria finanziaria spende centinaia di milioni di Dollari per “far entrare” nella testa dei clienti e potenziali tali che le cose più importanti a cui devon badare siano la diversificazione, il rischio, il beta, e tantissimi altri tecnicismi utili forse agli addetti ai lavori!

Insomma, un bel po’ di sigle e siglette… Tutte (a detta loro) importanti, anzi importantissime purchè non si parli di rendimento… L’avete notato anche voi? Vi siete mai chiesti come mai?

Forse perchè nell’era dei TASSI A ZERO la redditività media dei patrimoni “lasciati a marcire nelle banche” dagli italiani è a dir poco ridicola?

Aggiungo che se per calcolare il rendimento di un PIC (versamento in contanti) all’interno di un fondo/etf/obbligazione il calcolo da effettuare è piuttosto semplice, visto che basterà seguire le indicazioni contenute in QUESTO LINK… La questione si complica non di poco se si tratta di calcolare il rendimento annuale di un PAC (visto il versamento a rate all’interno delle quote del fondo/etf/etc e soprattutto visti i costi delle spese d’incasso rata che spesso e volentieri fanno letteralmente paura e nessuno si rende conto che sono al di fuori del TER (Total Expense Ratio) del fondo.

Peggio che peggio se voglio sapere quanto sto guadagnando in termini percentuali di capitalizzazione composta (CAGR) da quando ho effettuato tutti gli investimenti in tutti gli strumenti finanziari, immobiliari e dei beni rifugio che fanno parte del mio patrimonio famigliare (od anche aziendale nel caso fossi un imprenditore)!

Proprio per questo motivo, fino alla fine del mese di Settembre, in via del tutto eccezionale, daremo A TUTTI I NUOVI SOCI ORDINARI della nostra associazione, l’opportunità di ricevere (compresa nel prezzo della sola quota associativa annua di 12 Euro) IL CALCOLO ESATTO DELLA REDDITIVITA’ ANNUA DI TUTTE LE VOCI (SIA FINANZIARIE, CHE IMMOBILIARI, CHE DEI BENI RIFUGIO) CHE COMPONGONO IL PROPRIO PATRIMONIO COMPLESSIVO, così da poterla mettere a confronto (a titolo di esempio visto che parlavamo dell’11 Settembre) con i risultati intercorsi negli ultimi 20 anni con i principali indici di borsa a livello mondiale per capitalizzazione: un periodo di tempo sufficientemente lungo e comprendente sia il tonfo derivante dall’attentato alle Twin Towers dell’11 Settembre che il crac di Wall Street del 2008 dopo il fallimento di Lehman Brothers). Facciamo qualche esempio:

STANDARD & POOR’S 500 (USA – Indice delle 500 aziende americane più importanti)

Chiusura Agosto 2001 1133,58 Chiusura Venerdì 21/08/2021: 4509,37

Redditività in termini percentuali: 397,79% pari ad un interesse annuo composto CAGR 7,14%

NASDAQ 100 (USA – Indice delle 100 aziende tecnologiche statunitensi più importanti)

Chiusura Agosto 2001 1169,70 Chiusura Venerdì 21/08/2021: 15432,95

Redditività in termini percentuali: 1319,39% = Interesse annuo composto (C.A.G.R.) 13,77%

DOW JONES (USA – Indice delle 30 aziende industriali statunitensi quotate più importanti)

Chiusura Agosto 2001 9949,75 Chiusura Venerdì 21/08/2021: 35455,80

Redditività in termini percentuali: 356,34% pari ad un interesse annuo composto CAGR 6,56%

RUSSELL 2000 (USA – Indice delle 2000 aziende statunitensi quotate più importanti)

Chiusura Agosto 2001 468,5598 Chiusura Venerdì 21/08/2021: 2277,15080

Redditività in termini percentuali: 485,98% pari ad un interesse annuo composto CAGR 8,22%

DAX30 (GERMANIA -Indice delle 30 aziende tedesche quotate più importanti)

Chiusura Agosto 2001 5188,00 Chiusura Venerdì 21/08/2021: 15851,75

Redditività in termini percentuali: 305,54% pari ad un interesse annuo composto CAGR 5,74%

CAC 40 (FRANCIA – Indice delle 40 aziende francesi quotate più importanti)

Chiusura Agosto 2001 4689,34 Chiusura Venerdì 21/08/2021: 6681,92

Redditività in termini percentuali: 42,49% pari ad un interesse annuo composto CAGR 1,78%

FTSE MIB 40 (ITALIA – Indice delle 40 aziende italiane quotate più importanti)

Chiusura Agosto 2001 25363,00 Chiusura Venerdì 21/08/2021: 26006,63

Redditività in termini percentuali: 2,53% pari ad un interesse annuo composto CAGR 0,13%

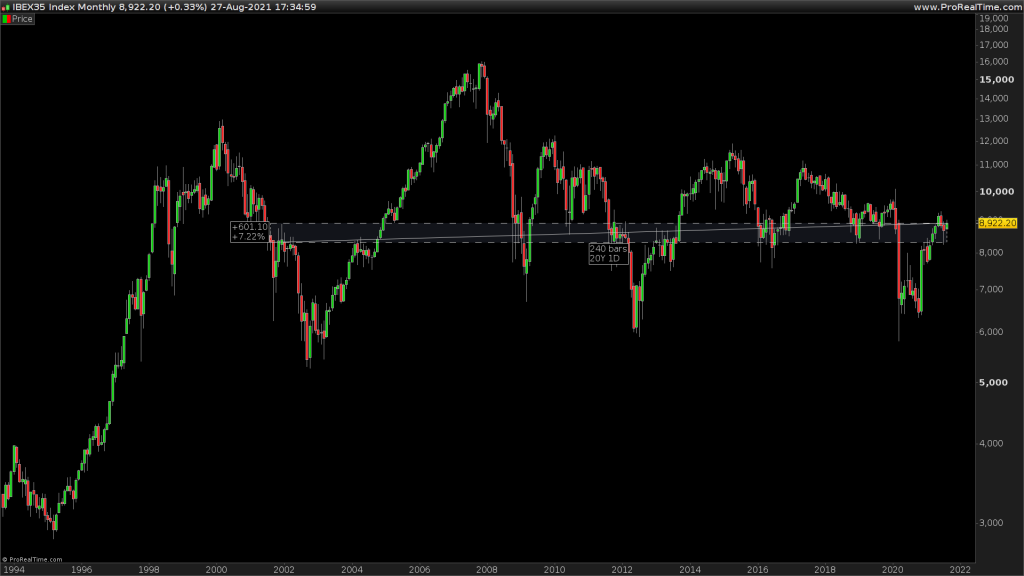

IBEX 35 (SPAGNA – Indice delle 35 aziende spagnole quotate più importanti)

Chiusura Agosto 2001 8321,10 Chiusura Venerdì 21/08/2021: 8922,20

Redditività in termini percentuali: 7,22% pari ad un interesse annuo composto CAGR 0,35%

SMI20 (SVIZZERA – Indice delle 20 aziende svizzere quotate più importanti)

Chiusura Agosto 2001 6582 Chiusura Venerdì 21/08/2021: 12439

Redditività in termini percentuali: 88,98% pari ad un interesse annuo composto CAGR 3,23%

NIKKEI 225 (GIAPPONE – Indice delle 225 più grandi aziende giapponesi quotate)

Chiusura Agosto 2001 10713,5 Chiusura Venerdì 21/08/2021: 27641,14

Redditività in termini percentuali: 158% pari ad un interesse annuo composto CAGR 4,86%

SHANGHAI COMPOSITE (CINA)

Chiusura Agosto 2001 1834,1400 Chiusura Venerdì 21/08/2021: 3522,1566

Redditività in termini percentuali: 92,03% pari ad un interesse annuo composto CAGR 3,34%

KOSPI COMPOSITE (COREA)

Chiusura Agosto 2001 545,11 Chiusura Venerdì 21/09/2021: 3133,90

Redditività in termini percentuali: 574,91% pari ad un interesse annuo composto CAGR 9,13%

RIEPILOGANDO

Come potete osservare con i vostri occhi, nei grafici che vi ho preparato, siccome la maggioranza del denaro di tutti gli investitori mondiali affluisce sugli Stati Uniti, possiamo dedurre che:

1) in questi ultimi 20 anni gli indici americani hanno surclassato in maniera spaventosa tutti gli altri indici di borsa mondiali… Gli unici in grado di reggere il confronto sono pochi indici sudamericani (che guarda a caso hanno gran parte delle aziende che si occupano di produzione per conto di aziende statunitensi) e che comunque hanno il grosso problema del rischio di cambio visto che le loro valute nazionali (Pesos, Real) sono decisamente deboli rispetto al Dollaro statunitense (…E debolissime rispetto all’Euro), oltre alla borsa di Seul (che però anch’essa ha il problema della valuta debole rispetto sia al Dollaro che all’Euro).

2) L’indice MSCI, (di cui avevamo già parlato nell’Algobussola n. 2) che viene preso a riferimento da pressochè tutti i fondi comuni a livello mondiale, non ha alcun senso per qualunque sottoscrittore di Fondi, Etf e Certificates vari, visto che è utile esclusivamente agli emittenti per far pagare più commissioni di performance agli ignari clienti.

Grazie al benchmark con l’MSCI infatti, i gestori dei fondi possono permettersi commissioni di performance ancora più elevate visto che surclassarlo anche soltanto investendo un 50% del portafoglio disponibile su Wall Street equivale a battere il benchmark senza alcuna fatica, peccato che i risultati, facendo in questo modo siano stati, sono e saranno sempre deludenti rispetto al fare da sè e risparmiare costi inutili.

3) Ad ulteriore dimostrazione che la grande bufala che SGR, Sim e promotori raccontano da tempo immemore relativamente alla DIVERSIFICAZIONE GEOGRAFICA, come ampiamente visibile su tutti i grafici che vi ho indicato, per un investitore privato non ha alcun senso visto che QUANDO WALL STREET SCENDE, ANCHE TUTTI GLI ALTRI MERCATI SCENDONO SPESSO E VOLENTIERI ANCHE PIU’ DEI CORRISPONDENTI MERCATI USA, MENTRE QUANDO WALL STREET SALE NON E’ ASSOLUTAMENTE SCONTATO CHE ANCHE I CORRISPONDENTI MERCATI A LIVELLO MONDIALE RISALGANO CON LA MEDESIMA RAPIDITA’! Quindi come vogliamo chiamarlo questo se non spreco di denaro… Del VOSTRO denaro?

A titolo puramente informativo, per chi volesse mettersi a fare i calcoli anche su tempi più lunghi (30-40-50 e più anni), io e tutti i componenti del nostro Ufficio Studi vi possiamo garantire che non cambia assolutamente nulla… Certo, c’è sempre da tenere presente il rischio cambio, ma con un conto in Euro ed uno in Dollari, se utilizzeremo gli ETF per replicare i risultati degli indici a lungo termine il gioco potrebbe diventare pressochè a somma zero, visto che, tutto quel che perdiamo da una parte (dall’andamento della borsa) lo potremmo guadagnare dall’altra (con il cambio). Quindi, evitiamo come la peste gli ETF con copertura visto che con questi, il TER + le spese per la copertura (che guarda a caso, esattamente come le spese di incasso rata sono escluse dal conteggio del Total Expense Ratio) potrebbero lievitare ad un costo molto vicino a quello di un fondo comune!

Ma, come al solito, vi invito a non fidarvi delle nostre parole e, se siete in grado di farlo, di mettervi lì a verificarlo personalmente.

Nel caso non riusciate a farlo, non ne avete il tempo, la voglia o semplicemente “vi confondiate”, sappiate che fino alla fine del mese di Settembre, in via del tutto eccezionale, abbiamo deciso di APRIRE LE PORTE della nostra associazione ALLA CANDIDATURA DI NUOVI SOCI ORDINARI, che avranno l’opportunità di ricevere GRATUITAMENTE (compresa nel prezzo della sola quota associativa annua di 12 Euro) IL CALCOLO ESATTO DELLA REDDITIVITA’ ANNUA DI TUTTE LE VOCI (SIA FINANZIARIE, CHE IMMOBILIARI, CHE DEI BENI RIFUGIO) CHE COMPONGONO IL LORO PATRIMONIO COMPLESSIVO, senza dover frequentare od iscriversi ad un master universitario e senza neppure dover spendere mesi per imparare ad utilizzare una calcolatrice finanziaria!

I prescelti, si ritroveranno quindi “con le carte in mano” per poter parlare finalmente senza alcun genere di timore riverenziale ANCHE DI RENDIMENTI con il proprio “interlocutore finanziario di riferimento” la prossima volta che lo incontreranno… Sia di persona che in videoconferenza visto che a tutti i nuovi soci forniremo il REPORT COMPLETO DI TUTTI I CALCOLI da cui si giunge al risultato che potrà bellamente essere stampato sia in formato cartaceo che in pdf così da poterlo mostrare sia dal vivo che tramite pc, email o Whatsapp al proprio “direttore di filiale, consulente o wealth manager”.

Questa iniziativa si rivolge innanzitutto a chiunque sia stufo di brancolare nel buio e di accontentarsi delle briciole e del fumo negli occhi, o di fidarsi dei risultati comunicati dall’oste da cui abbiamo comprato il vino… Quindi, chiunque si trovi in una o più di queste situazioni non ha che da contattarci al NUMERO VERDE sottoindicato chiedendo di me all’Ufficio Soci.

Certo di avervi fornito qualche spunto su cui meditare, in attesa del prossimo numero, come al solito vi auguro oltre che buon weekend anche buone, anzi ottime riflessioni.

Carlo Zanghi

Presidente Ufficio Studi Assodir

800-587.912

Disclaimer

Questo articolo contiene solo informazioni generali. Nella misura in cui qualsiasi informazione contenuta in questo articolo sia un consiglio finanziario o di investimento, è un consiglio generale e rivolto ad un pubblico indistinto visto che non tiene conto della particolare situazione finanziaria, degli obiettivi o delle esigenze dei singoli investitori. Gli investitori dovrebbero valutare se la consulenza è appropriata alla luce delle loro particolari circostanze finanziarie prima di investire e, se necessario, richiedere una consulenza professionale. Tutte le opinioni espresse in questo blog sono espresse a nome dell’Ufficio Studi Assodir – Associazione A.D.I.R. per i lettori della nostra rubrica “ALGOBUSSOLA DELL’INVESTITORE”©