Buongiorno e ben ritrovati!

In questo articolo, parleremo dei 3 approcci differenti nei confronti del denaro che avevamo già cominciato ad abbozzare “nella puntata precedente”.

Vi descriverò 3 tipi di famiglie italiane: i Rossi, i Bianchi e i Verdi.

Per comodità di computo supporremo che siano famiglie molto giovani, che hanno frequentato la medesima scuola e che ancora non hanno figli…

3 coppie sui 30 anni, con il medesimo reddito, ma che lo gestiscono con 3 diversi approcci e modi di ragionare.

Considerato che la maggioranza degli italiani guadagna meno di 1.500 Euro al mese, direi che con questa ipotesi, stiamo tagliando la testa e la coda (i milionari e tutti coloro che vivono con il reddito di cittadinanza) per cercare di essere “piu’ realisti del Re”.

Per immedesimarci ulteriormente nel ruolo, partiremo dal presupposto che il loro reddito sia di 1.200 Euro mensili e che tutte e 3 i nuclei famigliari abbiano ricevuto dai propri genitori come “dono di nozze” la casa in cui abitano (di identico valore, nella medesima zona e con i medesimi costi di gestione).

La famiglia Rossi, che fa parte del “popolo dei diritti”, è composta da 2 persone che guadagnano 1.200 Euro o se preferite che hanno un tenore di vita da 2.400 Euro e per vivere spendono tutto quel che guadagnano. Ogni mese i Rossi utilizzano tutto il plafond del loro Bancomat e/o delle loro carte di credito, sono abituati a rateizzare pressochè tutto quel che acquistano, perchè tanto ogni 27 del mese godono dello stipendio sicuro e del posto fisso che gli consente di ricominciare a spendere e spandere senza problemi.

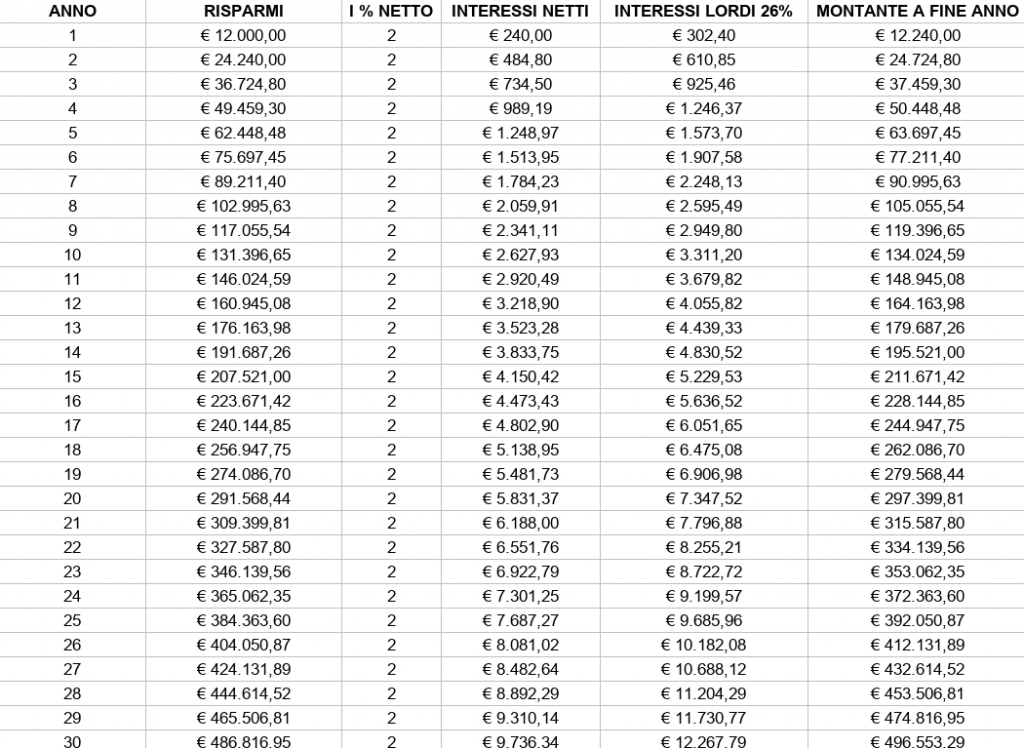

La famiglia Bianchi, che, contrariamente ai Rossi, pensa di avere anche qualche dovere oltre ai diritti, è composta sempre da 2 adulti che guadagnano 1.200 Euro ma per vivere spendono soltanto uno stipendio, accantonando l’altro. Utilizzano la propria banca o l’ufficio postale per gestire i propri risparmi e ricavano una redditività netta inferiore al 2% annuo. Qui sotto troverete quindi i loro risparmi a “fine carriera”.

Alla luce dei 2 modi di ragionare di cui vi ho appena parlato e che sono la maggioranza assoluta (oltre il 99%) delle famiglie presenti nel Paese, cominciate a capire perchè la maggior parte degli italiani fa sì che l’Italia si trovi al 19esimo posto sui 20 Paesi del G20 per cultura finanziaria?

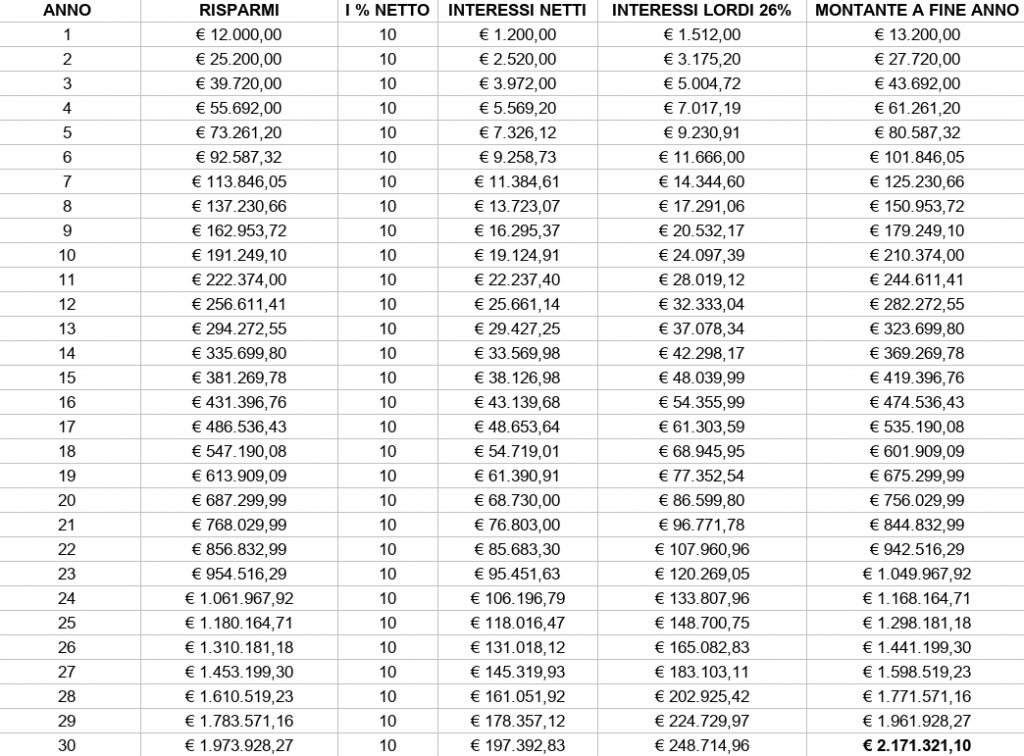

La famiglia Verdi, che rappresenta meno dell’1% della popolazione italiana e, contrariamente ai Rossi ed ai Bianchi ha imparato a prendere il controllo, gestire i rischi ed investire con l’obiettivo di guadagnare “seriamente” dai propri investimenti, anzichè accontentarsi delle briciole come è stato insegnato loro dai genitori, pur avendo un reddito identico a quello dei Rossi e dei Bianchi ed accantonando come i Bianchi, riesce a ricavare ben altra redditività dal proprio capitale… Diciamo intorno al 10% netto annuo?

Passano 30 anni ed i 3 capifamiglia si ritrovano alla cena di classe a cui decidono di partecipare con le rispettive mogli.

Sempre per comodità di computo supponiamo che tutte e 3 le famiglie abbiano avuto 2 figli che “siano costati” alla medesima maniera e che tutte 3 le famiglie siano riuscite a gestire esclusivamente attraverso gli assegni famigliari ed i regali di Natale, Pasqua e compleanno da parte dei parenti.

Finita la cena, fanno il punto della situazione e, dopo aver parlato di tutti gli argomenti possibili, tirano le righe sui rispettivi bilanci economici delle loro vite…

Il sig. Rossi e la moglie sono poveri in canna esattamente come quando hanno cominciato la loro avventura lavorativa al termine del percorso scolastico.

I signori Bianchi, con quel che hanno messo da parte, come abbiamo visto nella tabella precedente, hanno il denaro sufficiente a regalare una casa di proprietà come dono di nozze ai propri figli (esattamente come i genitori hanno fatto con loro).

I coniugi Verdi, invece, si ritrovano con un patrimonio di oltre 4 volte tanto o se preferite con disponibilità superiori ai 2 Milioni di Euro.

Scommetto che non riuscite a credere ai vostri occhi, vero?

Eppure sì, avete letto bene: i Verdi nel medesimo arco di tempo, pur guadagnando la medesima cifra ed accantonando i medesimi risparmi, soltanto investendoli in maniera differente hanno accumulato oltre 4 volte il patrimonio dei Bianchi!

Mi potreste obiettare che durante il medesimo periodo i Rossi hanno vissuto meglio dei Bianchi e dei Verdi, visto che hanno sempre seguito le mode, cambiato l’auto ogni 3 anni e sono andati in pizzeria od al ristorante almeno 1 volta alla settimana tutta la vita…

Ma siete veramente sicuri che una vita dedicata al becero consumismo, a guardare programmi alla pay tv e pasteggiare appena possibile all’interno di un fast food o con il sushi a 9e99 di un centro commerciale renda piu’ felici di una vita frugale e dedita ad occuparsi di tematiche decisamente piu’ importanti e stimolanti?

In soldoni: da una parte c’è chi vive tutta la vita con la paura di fallire o di perdere il lavoro da un momento all’altro, dall’altra c’è una sparuta minoranza (un po’ meno di 1 italiano ogni 150) che, grazie alle proprie deliberate rinunce ed alla propria intelligenza finanziaria, potrà permettersi di andare in pensione dopo pochi anni di lavoro, visto che con i propri investimenti sarà riuscito a mantenere il medesimo tenore di vita e non dovrà piu’ svegliarsi ogni mattina per “andare a produrre” fino alla fine dei propri giorni… O quantomeno potrà farlo soltanto se lo desidera!

La maggioranza degli italiani (popolo che da piu’ parti viene definito “di risparmiatori”) è abituato a vivere con l’80% di cio’ che guadagna e risparmia il 20% del reddito che produce.

Domanda: secondo voi è meglio vivere con 1.500 Euro al mese e lamentarsi tutta la vita che i soldi non bastano per arrivare al 27 oppure “stringere la cinghia” per 9 anni e 1/2 vivendo con 2 redditi da 500 Euro al mese, investendone 1.000 a testa ogni mese per ritrovarsi con una somma che consenta a te e la tua consorte di vivere, da quel momento in poi, per tutta la vita potendo aumentare il tenore di vita?

Se siete convinti che stia parlando di ipotesi irrealizzabili, sappiate che, alla luce di quel che vi ho scritto nel pezzo precedente, seguendo la famosa “Regola FIRE” questo scenario è realizzabile con un banalissimo 6% netto annuo.

Riuscite ad immaginare cosa succederebbe se anzichè al 6% i vostri investimenti riusciste a farli fruttare il doppio o il triplo, come fanno gli investitori professionali?

Se avete risposto affermativamente alla domanda, ovviamente quel che state leggendo non fa per voi, se al contrario siete interessati alla seconda opzione avrete capito che vivere di risparmi significa accantonare la maggioranza di cio’ che si guadagna per arrivare il prima possibile a poter vivere “di rendite”. Cominciate a comprendere la differenza?

Uno dei miei mentori (Robert T. Kyosaki) l’aveva riassunta perfettamente già nel titolo del suo primo libro, “Padre Ricco, Padre Povero” (che se non avete ancora avuto la fortuna di leggere potrete farlo dopo averlo acquistato cliccando sulle copertine qui sotto):

Perchè, se non fosse sufficientemente chiaro, di ricchi che vivono esclusivamente del proprio lavoro, al Mondo non ne esistono!

Sì certo, voi adesso potreste tirami fuori il nome di qualche famoso blasonato imprenditore o sportivo professionista dei piu’ fotografati e sbattuti in copertina sulle riviste, magari ricchissimo, che guadagna milioni, ma è tutta gente che a mio personale modo di vedere, sta barattando il proprio tempo per il denaro! Tutta gente che paradossalmente si ritrova nella posizione in cui neppure in 10 vite (alcuni come Jeff Bezos neanche in 100) potrebbe spendere tutto quel che ha guadagnato…

Quindi? Vorreste anche voi diventare “gli uomini piu’ ricchi del cimitero”? Nel caso fosse quello il vostro obiettivo, cercate pure un altro “coach”, visto che anche in questo caso, cio’ che state leggendo non fa per voi!

Sto scrivendo questo pezzo esclusivamente per chi ha capito che nell’epoca dei tassi a zero, l’era del “guadagno molto rischiando niente”, che aveva permesso ai nostri genitori ( i cosiddetti “Bot People”) di pensare di diventare ricchi facilmente grazie ai tassi a 2 cifre, è terminata dall’ingresso all’interno dell’Euro!

Risparmiare è sempre meno facile, vista la semplicità degli “acquisti con un clic”, investire è un’opportunità se si sa esattamente cosa si sta facendo, ma le obbligazioni a breve termine e con qualità di credito alta hanno rendimenti negativi e tutti gli altri investimenti richiedono il supporto di ottimi consulenti finanziari… Ed anche in questo caso, solo i più ricchi (QUELLI CHE DA SEMPRE NE UTILIZZANO NON SOLTANTO UNO, MA PIU’ D’UNO) hanno sinora avuto la capacità di capirlo!

Ci tengo a sottolinearlo ed a ribadirlo, i risultati arrivano in funzione della qualità dell’informazione che riceviamo e, proprio per questo esistono tipi di consulenti diversi in funzione del target di persone a cui si rivolgono!

A proposito di qualità dell’informazione, quante volte in tv o sui giornali sentiamo parlare in termini positivi dei mercati finanziari e delle opportunità di guadagno derivanti dai propri risparmi?

Un famoso detto brasiliano dice che “Fa molto più rumore un albero che cade di una foresta che cresce” ed infatti cosa ci rimane impresso?

La morte del finanziere che aveva rubato 65 Miliardi di Dollari a Wall Street, gli scandali ed i fallimenti di banche e finanziarie, la volatilità del Bitcoin tripla rispetto ai mercati finanziari, le bolle e le truffe presenti sul mercato immobiliare. Sia ben chiaro che non sto negando che ovviamente accadono anche questi fatti, ma i numeri dicono che se non dai retta ai cialtroni che ti consigliano di utilizzare a piu’ non posso la leva finanziaria, le oscillazioni anche violente di qualunque genere di mercato (borsistico od immobiliare che sia) non ti fanno perdere soldi, anzi per la precisione, te li fanno perdere soltanto se hai un improvviso bisogno di liquidità e sei costretto a disinvestirne una parte, oppure, ti fai prendere dall’ansia, dal panico e svendi!

I figli dei “padri ricchi”, gli investitori professionali ed i risparmiatori evoluti, a cui si rivolge questo blog, hanno capito benissimo questo “trucchetto” ed infatti la loro ricchezza cresce sempre piu‘, tutti gli altri “Bianchi” che leggono il giornale la mattina recandosi a lavoro e pensano che sia tutto uno schifo sono i soliti risparmiatori che, a furia di perdere soldi grazie ai consigli ricevuti perlopiu’ da banche, assicuratori ed uffici postali, non si fidano piu’ dei loro intermediari e preferiscono perdere tempo e denaro lasciandolo sul conto e “guadagnando” lo 0% all’anno (quando non addirittura rimettendoci).

E mentre i figli dei “padri poveri” continuano a pensare che i potenziali rischi siano superiori ai potenziali benefici, i figli dei “padri ricchi” guadagnano a piu’ non posso da qualunque opportunità i mercati immobiliari e finanziari offrano loro.

Questo fatto ad esempio è avvenuto l’altro ieri:

i vostri “consulenti di fiducia” ve ne avevano accennato in anticipo oppure ne avete sentito parlare nei tg che seguite all’ora di pranzo od all’ora di cena… O addirittura come la maggioranza degli italiani non ne avete mai neppure sentito parlare?

Certo di avervi fornito qualche ottimo spunto, in attesa del prossimo numero, come al solito, vi auguro oltre che buon weekend anche buone, anzi ottime riflessioni.

Carlo Zanghi

Presidente Ufficio Studi Assodir

800-587.912

Disclaimer

Questo articolo contiene solo informazioni generali. Nella misura in cui qualsiasi informazione contenuta in questo articolo sia un consiglio finanziario o di investimento, è un consiglio generale e rivolto ad un pubblico indistinto visto che non tiene conto della particolare situazione finanziaria, degli obiettivi o delle esigenze dei singoli investitori. Gli investitori dovrebbero valutare se la consulenza è appropriata alla luce delle loro particolari circostanze finanziarie prima di investire e, se necessario, richiedere una consulenza professionale. Tutte le opinioni espresse in questo blog sono espresse a nome dell’Ufficio Studi Assodir – Associazione A.D.I.R. per i lettori della nostra rubrica “ALGOBUSSOLA DELL’INVESTITORE”©